NPL-Barometer: jetzt teilnehmen!

BKS-Jahrespublikation 2023/2024 erschienen

Die brandneue Jahrespublikation 2023/2024 der BKS ist da! Auf über 170 Seiten geben renommierte Expertinnen und Experten aus dem BKS-Netzwerk spannende Einblicke in die neuesten Entwicklungen und Herausforderungen im NPL-Management.

Marktentwicklung

Jan Dzieciol und Dr. Marcel Köchling starten mit einem makroökonomischen Überblick über geopolitische Spannungen, Zinsentwicklung und die Auswirkungen auf den NPL-Markt. Jürgen Sonder und Dr. Ludwig J. Weber zeigen anschließend, wie NPL-Management auch in Zeiten multipler Krisen mit den richtigen Strategien und Spielern zum Heimspiel wird. Berkkan Adem Altunaydin und Dominik Kohrs analysieren, wie sich die aktuellen makroökonomischen Faktoren auf die Bedienbarkeit von Verbraucherkrediten auswirken.

Regulatorik

Cristina Bachmeier beleuchtet die Eckpunkte der europäischen NPL-Regulierung. Sandra Förster und Ilka Pufe erklären, was das neue Kreditzweitmarktgesetz für Anforderungen und Pflichten mit sich bringt. Woldemar Häring geht speziell auf die Eignung von Geschäftsleitern und Aufsichtsräten im Rahmen des Kreditzweitmarktgesetzes ein. Achim Cremer gibt Einblicke, wie sich die neue KI-Verordnung der EU auf den Kredit- und Inkassobereich auswirkt. Aron Klingberg und Dr. Sebastian Fritz-Morgenthal beleuchten die künftige Nutzung externer Kredit-Scores im internen Kreditprozess vor dem Hintergrund eines aktuellen EuGH-Urteils.

ESG und Nachhaltigkeit

Dr. Frank Schlein erklärt, worauf es beim ESG-konformen Wirtschaften ankommt. Markus Thanner zeigt auf, warum Nachhaltigkeit kein kleines Thema für Banken ist.

Praxisthemen von NPL-Definition bis Förderbanken

Claus Radünz unternimmt den Versuch einer Begriffsbestimmung von notleidenden Krediten. Janine Hardi analysiert Non-performing Loans bei Schwarmfinanzierungen. Andreas Vogel und Thorsten Kops erläutern die intelligente Kreditantragssteuerung im Lichte regulatorischer Anforderungen. Und Lars Schröter beleuchtet die Rolle von Förderbanken als Krisenhelfer und Zukunftsgestalter.

Die Jahrespublikation 2023/2024 der BKS ist ein Muss für alle, die im NPL-Sektor auf dem Laufenden bleiben wollen. Wir wünschen eine angenehme Lektüre!

Fachbeitrag: Der Sekundärmarkt notleidender Forderungen

In einem aktuellen Beitrag in der Zeitschrift “FLF – Finanzierung Leasing Factoring” schreiben Jan Dzieciol und Dr. Marcel Köchling für die BKS über den Sekundärmarkt notleidender Forderungen.

Die deutsche Wirtschaft erfährt zunehmenden Druck durch Krisen und Kriege. Das NPL-Barometer verzeichnete bereits im Herbst 2023 eine Zunahme der Aktivitäten am Sekundärmarkt für NPLs, während das kürzlich in Kraft getretene Kreditzweitmarktgesetz den Abbau des NPL-Bestandes fördern soll – was jedoch fraglich ist.

Das NPL-Barometer zeigt, dass die wirtschaftlichen Herausforderungen für deutsche Unternehmen und den Immobiliensektor erheblich gewachsen sind, insbesondere für kleine und mittlere Unternehmen sowie den Markt für gewerbliche Immobilien.

Ein Anstieg der NPL-Bestände könnte weitreichende Auswirkungen auf die Wirtschaft haben. Das Kreditzweitmarktgesetz und europäische Regulierungsanstrengungen zielen darauf ab, den Umgang mit NPLs zu verbessern, indem sie einen effizienten und transparenten Sekundärmarkt für NPLs schaffen wollen. In der Umsetzung sind jedoch Zweifel daran angebracht.

Doch ein funktionierender Sekundärmarkt für NPLs ist entscheidend, um die finanzielle Stabilität zu sichern und die wirtschaftliche Erholung zu unterstützen. Die kontinuierliche Überprüfung der Marktbedingungen und eine Evaluation Regulierung sind daher notwendig, um den Herausforderungen des Marktes proaktiv zu begegnen.

Der Beitrag kann hier (kostenpflichtig) abgerufen werden. Mitglieder und Beiräte haben ihn zudem mit dem Pressespiegel erhalten: Der Sekundärmarkt notleidender Forderungen | Verlagsgruppe Knapp – Richardi – Verlag für Absatzwirtschaft (kreditwesen.de)

BKS-Management-Tag am 20.02.2024 – jetzt anmelden!

NPL RiskNews: Kreditzweitmarktgesetz, Management-Tag 2024

Bundestag verabschiedet Kreditzweitmarktförderungsgesetz

Berlin, 14.12.2023 – Der Bundestag hat das Kreditzweitmarktförderungsgesetz heute (14.12.2023) in finaler Lesung beschlossen. Die Bundesvereinigung Kreditankauf und Servicing e.V. (BKS) sieht in der bevorstehenden Verabschiedung dieses Gesetzes durch den Bundesrat einen wichtigen Schritt zur Institutionalisierung des Sekundärmarktes für notleidende Kredite (NPL) in der EU. „Insbesondere in Krisenzeiten kann ein funktionierender Transaktionsmarkt mit notleidenden Krediten die Finanzindustrie signifikant unterstützen und selbstverstärkende Abwärtsspiralen verhindern“, erklärt BKS-Präsident Jürgen Sonder.

Das Gesetz ist eng mit der Entwicklung der EU-Richtlinie 2021/2167 über Kreditdienstleister und Kreditkäufer verknüpft. Sie zielt darauf ab, die Auswirkungen von Finanzkrisen, ähnlich jener von 2008, effektiv zu bewältigen. So konnten die NPL-Bestände in der Eurozone von über einer Billion Euro auf zuletzt 361 Milliarden Euro abgebaut werden. Die Kreditdienstleister-Richtlinie fokussiert auf Aspekte wie Marktzugang, Markttransparenz, Verbraucherschutz und fairen Wettbewerb – insbesondere in solchen europäischen Ländern, in denen der NPL-Sekundärmarkt bisher unreguliert ist.

Das Kreditzweitmarktförderungsgesetz bildet die nationale Umsetzung der EU-Richtlinie. Im Vergleich zu anderen EU-Mitgliedsstaaten ist der deutsche Inkassomarkt bereits hoch reguliert und arbeitet seit Jahren effizient. „Unsere Intention ist es, dass der deutsche Gesetzgeber nicht über die Vorgaben der Richtlinie hinausgeht und den administrativen und finanziellen Aufwand für Banken, Investoren und Kreditdienstleister verhältnismäßig gestaltet“, sagt BKS-Präsident Sonder. Mit dem Gesetz müssen nun Kreditdienstleister, die notleidende Bankkredite für Kreditkäufer bearbeiten, eine Zulassung bei der BaFin beantragen und zusätzliche Anforderungen erfüllen, die über die bisherigen Vorgaben hinausgehen. „Während der erste Entwurf des Bundesfinanzministeriums noch eine Vielzahl an Regelungen enthielt, die wir als Branchenverband ablehnten, wurden mit dem Regierungsentwurf und der nun beschlossenen Ausschussempfehlung einige wichtige Forderungen der NPL-Branche aufgegriffen“, sagt Sonder.

Die BKS begrüßt insbesondere die folgenden Anpassungen im Gesetz, die dazu beitragen, den bürokratischen Aufwand zu reduzieren:

- Verlängerte Fristen für Unternehmen, die Kreditdienstleistungen anbieten wollen, bezüglich der Anzeige ihrer Absicht und der Einreichung der erforderlichen Unterlagen.

- Die Eliminierung der Anforderung unterjähriger Berichte zur Geschäftsentwicklung und bestimmter laufender Anzeigepflichten.

Jürgen Sonder: „Mit diesem Gesetz wird ein neues Kapitel für die Kreditdienstleister in Deutschland eingeleitet. Im Fokus steht nun der weitere Austausch mit der BaFin, um das Zulassungsverfahren für Kreditdienstleister qualifiziert zu gestalten.“

NPL-Barometer: Schwache Konjunktur und höhere Zinsen fordern ihren Preis

Berlin, 15. November 2023 – Die deutsche Wirtschaftsleistung stagniert, das Zinsniveau ist kräftig gestiegen. Das hinterlässt Spuren in den Kreditportfolios der Banken. „Die Bestände an notleidenden Krediten werden nach Einschätzung der Risikomanager in allen Assetklassen steigen“, sagt Professor Christoph Schalast, Vorsitzender des Beirats der Bundesvereinigung Kreditankauf und Servicing (BKS). Am Markt für notleidende Kredite (NPL) zeige sich nun die Umkehr von einem Verkäufer- zu einem Käufermarkt – also ein Rückgang der Preise. Jürgen Sonder, Präsident der BKS: „Doch es gibt qualifizierte Instrumente, damit verantwortungsvoll umzugehen, haben doch EU-Kommission und EZB in den vergangenen Jahren ein effektives Set-up für das NPL-Management in Europa installiert, das aktuell auch in Deutschland umgesetzt wird.“

Zu konjunktureller Schwäche, geopolitischen Krisen und hohen Zinsen kommen die angespannten öffentlichen Haushalte. „Anders als noch bei der Corona-Pandemie darf die deutsche Wirtschaft wenig Hilfe vom Staat erwarten“, sagt Schalast, „dafür fehlen schlicht die Mittel und Instrumente.“ Diese aktuelle Situation spiegelt sich auch in der Herbst-Erhebung des NPL-Barometers für den Zeitraum Juli bis September 2023 wider. Mit dem Barometer evaluiert die BKS seit 2015 in Kooperation mit der Frankfurt School of Finance & Management, wie sich die NPL-Marktaktivitäten in der jüngsten Vergangenheit entwickelt haben und welche Entwicklung die Marktteilnehmer erwarten.

Sowohl der Lage- wie auch der Erwartungswert des NPL-Barometers erreichten im Herbst die höchsten bisher gemessenen Werte. Dies bedeutet: So viele Banken wie nie zuvor beobachteten steigende Bestände und sinkende Verkaufspreise von NPL-Portfolios in den vorausgegangenen zwölf Monaten und erwarteten dies auch für die kommenden zwölf Monate. Ein Teil des starken Anstiegs ist allerdings auf eine Umstellung der Berechnungsmethodik zurückzuführen.

Entwicklung des NPL-Barometers seit 2015; hochauflösende Version im NPL-Barometer

Für den Bestand notleidender Kredite in den Bilanzen ergibt sich ein Lagewert von 0,45 und ein Erwartungswert von 0,59. Das heißt, eine überwiegende Mehrheit der Befragten beobachtete in den vergangenen zwölf Monaten eine Zunahme an NPLs und noch mehr Risikomanager gehen davon aus, dass die Zahl in den kommenden zwölf Monaten weiter zulegen wird. Anstiege gibt es insbesondere in den Bereichen Konsumentenkredite und Corporate Real Estate (CRE). Die Erwartung fällt im CRE-Bereich am größten aus. Allerdings ist auch bemerkenswert, dass 65 Prozent der Teilnehmenden für den Bereich Residential Real Estate (RRE) mit steigenden Beständen rechnen, obwohl nur 35 Prozent einen Anstieg in den vergangenen zwölf Monaten registriert haben.

| Anteil der Befragten, die steigende NPL-Bestände beobachteten bzw. erwarten | ||||

| Konsumentenkredite | RRE | CRE | KMU | |

| Lage | 54 % | 35 % | 56 % | 50 % |

| Erwartung | 62 % | 65 % | 71 % | 60 % |

Der Anstieg der NPLs spiegelt sich in sinkenden Verkaufspreisen für Portfoliotransaktionen notleidender Kredite wider. Besonders groß war der Anteil der Befragten, die gesunkene Preise im Bereich der CRE-Kredite beobachteten (78 Prozent) und erwarten (95 Prozent). Der zweithöchste Wert wird bei den KMU-Forderungen mit 57 Prozent der Befragten erreicht, allerdings erwarten auch nur 60 Prozent einen weiteren Rückgang, während die Schere bei den RRE-Forderungen mit 50 Prozent für die Lageeinschätzung und 71 Prozent für die Erwartung erheblich weiter auseinandergeht.

Die Schätzungen für die NPL-Volumina in den deutschen Banken bis Ende 2023 und Ende 2024 fallen nach wie vor konservativ aus. Für Ende 2023 werden 36,1 Milliarden Euro an notleidenden Krediten erwartet, bis Ende nächsten Jahres 41,6 Milliarden Euro. Im Juni 2023 meldete die EBA 33,6 Milliarden Euro. Konservativ fallen die Schätzungen auch mit Blick auf die NPL-Quoten aus. Für unbesicherte Konsumentenkredite wird bis Ende 2023 im Schnitt mit einer Quote von 2,5 Prozent gerechnet. Bis Ende 2024 erwarten die Teilnehmenden dann im Schnitt eine Quote von 2,8 Prozent. Zum Vergleich: Im aktuellen Schufa-Risiko- und Kreditkompass 2023 wird mit einer Ausfallquote von 2,1 Prozent gerechnet.

| Geschätzte NPL-Quoten für die Jahre 2023 und 2024 (Mittelwert der Antworten in Prozent) | |||

| EBA/Schufa | Ende 2023 (Schätzung) | Ende 2024 (Schätzung) | |

| Konsumenten | 2,1 | 2,5 | 2,8 |

| RRE | 0,7 | 1,3 | 1,6 |

| CRE | 2,9 | 2,5 | 2,8 |

| KMU | 2,6 | 2,3 | 2,6 |

Quellen: EBA Risk Dashboard Q2 2023, Schufa-Risiko- und Kreditkompass 2023, NPL-Barometer

„Generell ist festzustellen, dass Deutschland in den vergangenen zehn Jahren sehr geringe NPL-Quoten aufwies und die derzeitigen Steigerungen demnach von einem niedrigen Niveau aus zu messen sind“, sagt Schalast.

Das NPL-Barometer bestätigt darüber hinaus eine allgemeine Verschärfung der Kreditstandards und eine sinkende Kreditnachfrage im Zuge der Zinswende. So beobachteten 39 Prozent der Befragten einen starken oder leichten Rückgang der Nachfrage nach Konsumentenkrediten, 18 Prozent stellten einen Anstieg fest. Zum Einbruch kam es beim Neugeschäft im Bereich der wohnwirtschaftlichen Immobilienkredite, hier meldete über die Hälfte der Befragten einen starken Rückgang.

Auch die Trendumkehr an den Immobilienmärkten ist inzwischen im NPL-Barometer vollends angekommen. In Deutschland wurden sowohl im wohnwirtschaftlichen Bereich (69 Prozent), aber insbesondere im gewerblichen Sektor (89 Prozent) in den vergangenen zwölf Monaten überwiegend gesunkene Preise beobachtet und werden auf einem ähnlich hohen Niveau auch für die Zukunft erwartet (62 beziehungsweise 96 Prozent). BKS-Präsident Jürgen Sonder: „Inwieweit sich die restriktive Kreditvergabe im gewerblichen Sektor kritisch in der Insolvenzentwicklung bemerkbar machen wird, ist abhängig von Bewertungsfragen innerhalb der Banken hinsichtlich der Zukunftsfähigkeit der Geschäftsmodelle.“

| Anteil der Befragten, die sinkende Immobilienpreise beobachteten bzw. erwarten | ||||

| Deutschland | Ausland | |||

| RRE | CRE | RRE | CRE | |

| Lage | 69 % | 89 % | 31 % | 67 % |

| Erwartung | 62 % | 96 % | 46 % | 73 % |

Zur Methodik

Gefragt wird nach der tatsächlichen Entwicklung innerhalb der vergangenen zwölf Monate und der erwarteten Entwicklung in den kommenden zwölf Monaten. Dabei werden die NPL-Bestände, die Kaufpreise, die Nutzung von Verkäufen und Outsourcings, die regulatorischen Rahmenbedingungen und die Entwicklungen auf den Immobilienmärkten unter die Lupe genommen. Das NPL-Barometer ist auf einer Skala von -1 bis +1 abgetragen. Werte im negativen Bereich der Skala sprechen für einen weniger aktiven NPL-Markt, während ein positiver Wert für höhere NPL-Bestände, mehr Transaktionstätigkeit und geringere Verkaufspreise spricht.

Das aktuelle NPL-Barometer kann hier heruntergeladen werden.

Über die BKS

Die Bundesvereinigung Kreditankauf und Servicing (BKS) wurde 2007 gegründet, hat ihren Sitz in Berlin und vertritt die Interessen ihrer über 35 im Sekundärmarkt tätigen Mitgliedsunternehmen in Deutschland. Bezogen auf das Transaktionsvolumen spiegeln die Mitglieder der BKS den größten Teil des deutschen Marktes wider. Die BKS setzt sich zusammen mit ihrem Beirat, der überwiegend aus Vertretern deutscher Kreditinstitute besteht, auf politischer und fachlicher Ebene für einen funktionierenden und transparenten Sekundärmarkt ein. Mit Portfoliotransaktionen und Servicing von NPLs (Non-performing Loans) sichern Kreditdienstleister die Liquidität des Bankensektors. Der Verkauf von notleidenden Darlehensforderungen hilft Banken, Sparkassen und Landesbanken, Risikostrukturen zu verbessern und Liquidität zu sichern, um Neukredite an Darlehensnehmer zu vergeben. Weitere Informationen unter: www.bks-ev.de.

Kontakt

Bundesvereinigung Kreditankauf und Servicing e.V.

Marienstraße 14, 10117 Berlin

Tel. +49 (0) 30 204534-15

Fax +49 (0) 30 204539-69

info@bks-ev.de

www.bks-ev.de

Pressekontakt

news & numbers GmbH

Bodo Scheffels

Tel. +49 (0) 178 4980733

bodo.scheffels@news-and-numbers.de

www.news-and-numbers.de

Von Pflege bis IT: Steigende Unternehmensinsolvenzen

Berlin, 17. Juli 2023 – Hohe Energiepreise, Inflation und die Entwicklung der Zinsen führen zu einer weiteren Zunahme der Insolvenzen. Damit setzt sich der Trend steigender Unternehmensinsolvenzen branchenübergreifend fort, meldet die Bundesvereinigung Kreditankauf und Servicing, kurz BKS, in Berlin.

STP Business Information GmbH, einer der führenden Anbieter für tiefenstrukturierte Insolvenzinformationen und Mitglied in der Bundesvereinigung Kreditankauf und Servicing, hat die aktuellen Insolvenzzahlen der ersten sechs Monate des Jahres 2023 im Vergleich zum Vorjahreszeitraum analysiert und dabei einige Trends festgestellt:

Während die Insolvenzen im Baugewerbe nahezu gleichgeblieben sind, trifft es innerhalb der Branche besonders große Unternehmen ab 20 Millionen Euro Umsatz hart: „Hier stellen wir eine Zunahme der Insolvenzen um 80 Prozent fest“, erklärt Martin Ripke, Geschäftsführer der STP Business Information GmbH. „Die unterschiedlichen Zahlen zeigen, wie wichtig eine differenzierte Betrachtung der Daten ist, denn erfahrungsgemäß folgen aus Insolvenzverfahren großer Unternehmen höhere Risiken am Markt für eine Vielzahl von Arbeitnehmern, Lieferanten und Kunden“, so Ripke. Hier sei es leicht möglich, dass Zahlungsausfälle in einer Kaskade nach unten weitergegeben würden und sich in den kommenden Monaten in der Gesamtzahl der Insolvenzen noch einmal deutlich bemerkbar machen.

Der Trend steigender Unternehmensinsolvenzen setzt sich laut STP aber auch branchenübergreifend fort: So steigen die Insolvenzen bei in der Pflege tätigen Unternehmen um 133 Prozent. Bei IT-Dienstleistungen nehmen die Insolvenzen um 36 Prozent zu.

„Die staatlichen Unterstützungsmaßnahmen der letzten Jahre haben in Deutschland im Vergleich zum restlichen Europa eine signifikante Steigerung der Insolvenzquote verhindert“, sagt Jürgen Sonder, Präsident der BKS. „Faktoren wie die Lieferkettenproblematik, Inflation, hohe Energiepreise, die Zinswende et cetera werden verstärkt dem qualifizierten Mittelstand zu schaffen machen. Dabei wird die schwache wirtschaftliche Entwicklung mit einem restriktiven Konsumverhalten zu weiter steigenden Insolvenzquoten führen“, sagt Sonder.

Ein ganzheitliches Risikomanagement wird in Unternehmen und Banken durch die aktuellen makroökonomischen und geopolitischen Risiken immer wichtiger. Liquiditätsengpässe stehen wieder im Fokus und müssen frühzeitig erkannt werden. Datenspezialisten und Insolvenzexperten wie die STP Business Information GmbH analysieren regelmäßig die Insolvenzen und ermöglichen durch tiefenstrukturierte Daten eine tagesaktuelle Prozesssteuerung. „Für Banken und Unternehmen ist etwa ein automatisiertes Insolvenz-Monitoring beim Risikomanagement entscheidend, um schnellstmöglich geschäftskritische Entscheidungen zu treffen“, so Ripke.

Über die BKS

Die Bundesvereinigung Kreditankauf und Servicing (BKS) wurde 2007 gegründet, hat ihren Sitz in Berlin und vertritt die Interessen ihrer im Sekundärmarkt tätigen Mitgliedsunternehmen in Deutschland. Sie setzt sich zusammen mit ihrem Beirat, der überwiegend aus Vertretern deutscher Kreditinstitute besteht, auf politischer und fachlicher Ebene für einen funktionierenden und transparenten Sekundärmarkt ein. Mit Portfoliotransaktionen und Servicing von NPLs (Non-performing Loans) sichern Kreditdienstleister die Liquidität des Bankensektors. Der Verkauf von notleidenden Darlehensforderungen hilft Banken, Sparkassen und Landesbanken, Risikostrukturen zu verbessern und Liquidität zu sichern, um Neukredite an Darlehensnehmer zu vergeben. Weitere Informationen unter: www.bks-ev.de.

Über das BKS-Mitglied STP Business Information GmbH

Die STP Group mit Sitz in Karlsruhe bietet seit mehr als 25 Jahren Lösungen für Insolvenzverwaltung, Sanierungsberatung und die Insolvenzgerichte in Deutschland. Die STP Business Information GmbH ist das Kompetenzzentrum für die Erhebung und Strukturierung von Daten sowie die passgenaue Bereitstellung in IT-Systeme und Prozesse. Unternehmen aller Branchen profitieren von dieser Expertise: Neben Banken, Energieversorgern und Krankenkassen zählen Unternehmen aus Industrie und Handel zu den Kunden. Auch die Inkassobranche profitiert durch das Insolvenz-Monitoring von signifikanten Kosteneinsparungen.

NPL-Forum 2023: Wie können Kreditrisiken erfolgreich gesteuert werden?

Berlin, 15. Mai 2023 – Das Risikopotenzial von Non-Performing Loans (NPL) für die europäische Finanzstabilität ist zwar aktuell stabil, wird aber aufgrund der geopolitischen Großwetterlage und der nach wie vor viel zu hohen Inflation in Kombination mit der Zinswende erneut steigen. Das NPL-Forum am 24. Mai 2023 zeigt vor diesem Hintergrund wahrscheinliche Szenarien auf und diskutiert neue Instrumente und Strategien der Kredit- und Risikosteuerung.

Das NPL-Forum informiert über die neuesten Entwicklungen des Bankenmarkts und diskutiert wichtige Fragen der Finanzmarktregulierung, der Aufsicht und der bankstrategischen Ausrichtung. Traditionelle Schwerpunkte sind europäische Aspekte der Finanzstabilität, Zukunftsthemen des Kreditgeschäftes und innovative Ansätze zur Steuerung leistungsgestörter Kredite.

Seit seinem Start im Jahr 2006 hat sich das NPL-Forum als jährliches Informations- und Austauschforum für Fach- und Führungskräfte des Finanzsektors, für Servicer und Investoren und den Beratungssektor etabliert. Das Programm reicht dabei von Keynotes hochrangiger Sprecher aus Banken, Aufsichtsinstitutionen und der Wissenschaft bis hin zu Expertenpanels zu rechtlichen Anforderungen, technologischen Innovationen und neuen Managementaspekten im Kredit- und NPL-Prozess. Fachbeiträge und eine Diskussionsrunde mit Vertretern von Kreditinstituten, Aufsichtsbehörden und anderen Marktteilnehmern geben einen umfassenden Überblick über die Entwicklung der NPL-Situation in den kommenden Monaten und Jahren. Veranstaltet wird das NPL-Forum vom Frankfurt School Verlag in Kooperation mit der Frankfurt School of Finance & Management und der Bundesvereinigung Kreditankauf und Servicing e. V. (BKS).

„Wir werden in den nächsten Monaten verstärkte Kreditausfälle, mehr Insolvenzen und eine steigende Anzahl von Restrukturierungsmaßnahmen registrieren. Auf dem NPL-Forum werden die Hintergründe dieser Entwicklungen beleuchtet und wichtige Fragen der bankstrategischen Ausrichtung diskutiert“, sagt Jürgen Sonder, Präsident der Bundesvereinigung Kreditankauf und Servicing (BKS). Weitere Schwerpunkte der Tagung sind die europäischen Aspekte der Finanzstabilität, geo- und zinspolitische Szenarien als Risikofaktoren und Zukunftsthemen des Kreditgeschäftes. Als Einflussfaktoren des Kreditrisikomanagements werden in diesem Jahr unter anderem neue Bezahl- und Finanzierungsmodelle diskutiert.

Die größte und wichtigste Konferenz des deutschen Sekundärmarktes für notleidende Bankforderungen findet am 24. Mai 2023 an der Frankfurt School of Finance & Management statt. Start-Keynote-Speaker mit dem Thema „Financial Stability in Germany and Europe – Status quo & Outlook“ ist John Fell, Deputy Director General der Europäischen Zentralbank. Ein Abschlusstalk mit Dr. Jörg Kukies, Staatssekretär im Bundeskanzleramt, rundet das Event ab.

Die Konferenz-Website mit weiteren Informationen finden Sie hier: https://www.frankfurt-school-verlag.de/verlag/konferenz/npl_forum_2023.html

Notleidende Kredite derzeit kein Risiko für die Bankenstabilität

Berlin, 05. April 2023 – Die aktuelle Krise der Banken ist vor allem eine Vertrauenskrise. Nüchtern betrachtet stellen zwar Kursverluste bei Anleihen ein Risiko dar. „Es fehlt aber die Verstärkung aus der Realwirtschaft, die sich in faulen Krediten bemerkbar machen würde“, sagt Jürgen Sonder, Präsident der Bundesvereinigung Kreditankauf und Servicing (BKS). „Im Gegenteil haben die Banken in den vergangenen Jahren diese Lasten deutlich reduziert – und damit auch ihre Risiken.“

Notleidende Kredite oder Non-performing Loans (NPLs) sind ein Zeichen, dass die Zahlungsfähigkeit der Haushalte und Unternehmen sinkt. Das schlägt in den Bankbilanzen als Risiko zu Buche, da Abschreibungen notwendig werden. „Die Finanzkrise 2008 startete dadurch, dass viele Banken in den USA zu freigiebig Kredite vergeben hatten und diese vor allem im Immobilienbereich notleidend wurden“, sagt Sonder. „Solche Kredite wurden dann möglichst schnell gebündelt als Mortgage Backed Securities (MBS) verkauft, als Ramsch, der sich teilweise als nicht werthaltig herausstellte.“

Doch in der gegenwärtigen Unsicherheit im Bankenumfeld spielen notleidenden Kredite keine Rolle. „Seit 2015 wurde das Volumen der NPLs in Europa von 1,2 Billionen Euro auf noch 357,4 Milliarden Euro im Dezember 2022 abgebaut“, sagt Sonder. Damit ist allein schon die Größenordnung nicht mehr gegeben, um systemrelevant zu sein. „Zudem legen Banken wie die Unternehmen des Sekundärmarktes heute deutlich höhere Anforderungen bei der Übernahme notleidender Kredite an.“

Der Abbau der NPLs in den Bankbilanzen ist vor allem in Südeuropa und Griechenland zu einem guten Teil über Verkäufe am Sekundärmarkt erfolgt. Im Zusammenspiel mit EU, EZB, EBA und den nationalen Aufsichtsbehörden trugen die Unternehmen des Sekundärmarktes dazu bei, dass die Banken ihre Risiken reduziert haben und heute deutlich stabiler dastehen als vor zehn Jahren. „Das heißt, dass die Banken ihre Bilanzen schrittweise Jahr für Jahr bereinigt und so ihren Handlungsspielraum bei der Vergabe von neuen Krediten erweitert haben“, sagt Sonder. „Dies ist auch den regulatorischen Vorgaben zum Umgang mit NPLs und strengeren Kapitalanforderungen zu verdanken, welche die Widerstandsfähigkeit der Banken deutlich erhöht haben.“

Dennoch ist aufgrund der aktuellen wirtschaftlichen Lage mit hoher Inflation, zu hohen Energiekosten und gestiegenen Zinsen Vorsicht geboten: „So schnell notleidende Kredite abgebaut werden konnten, so schnell könnten auch neue entstehen“, sagt Sonder. Das hat sich zuletzt an einem Anstieg der Stage-2-Kredite gezeigt, der NPL-Vorstufe. Im NPL-Barometer der BKS vom Dezember 2022 rechneten die Banken bereits mit einem Anstieg der notleidenden Kredite in Deutschland von 30,7 Milliarden Euro im September 2022 auf 38,1 Milliarden Euro bis Ende 2024. „Das Risikomanagement in der Finanzindustrie ist sich dieser Situation voll bewusst“, sagt Sonder.

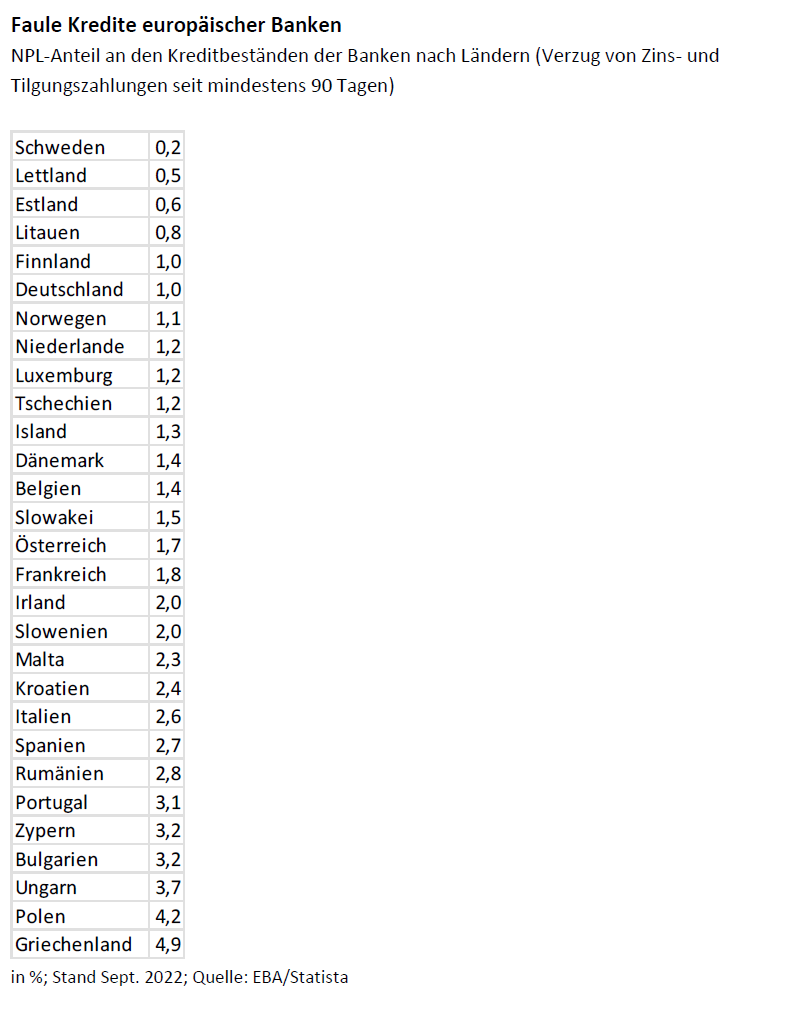

Doch grundsätzlich sind Verbraucher und Unternehmen in den vergangenen Jahren deutlich seltener in Zahlungsverzug gekommen. Die NPL-Quote ist europaweit von 6,5 auf 1,8 Prozent reduziert worden. Dabei bestehen allerdings noch deutliche Unterschiede innerhalb Europas. Während Schweden mit 0,2 Prozent die niedrigste NPL-Quote ausweist, sind es in Polen und Griechenland jeweils mehr als vier Prozent (siehe Tabelle).